今回のテーマは、固定資産税評価額の間違いに気づく方法!です。

固定資産税評価額もしっかりチェック

「固定資産税評価額って本当に正しいの?」ネットのニュースを見ていたらこのような記事がありました。

以前から週刊誌にも特集されるほど、社会問題にもなっている固定資産税。

土地評価の専門家の間でも固定資産税は100%正しいとは言えないので、かなり注意した方がいいというのが常識です。

これは、相続や贈与の土地評価においても倍率地域は固定資産税評価額を使うことから関連性は深いです。

このブログでも以前、市街化調整区域などの倍率地域は固定資産税評価額に倍率をかけて終わりだから評価は簡単。と思っている人が多いということを書きました。

このような認識だと大きなケガをおうリスクがあります。

社会問題になっていることから固定資産税も固定資産税評価額も本当に正しいとは言えない現実があり、ハッキリ言えば間違いもあるということです。

倍率評価をするときには、固定資産税評価額が正しくマイナス要因を反映しているかを確認し、きちんと精査する必要があります。

名寄帳を預かったら単価を出す習慣を

実は、このような例もあります。

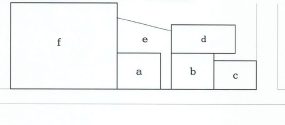

地主の相続税の案件で、その人は、市街化調整区域内にいくつもの土地をもっていたそうです。例えば下図のように。

そして名寄帳を預かり固定資産税評価額を地積で割って、それぞれの土地の単価を出してみたら、すべて同じ単価だったそうです。

図を見るとわかる通り、A〜Fの形状は広いものから不整形のものまで様々。

このように減価要因が固定資産税評価額に反映されていないケースは実際それなりにあります。

固定資産税評価基準と財産評価基本通達はそもそも別物ですから、ある意味仕方がないことなのかもしれません。

ただ、相続人や納税者のことを考えれば、こうしたことに気づいたほうが賢明です。

倍率方式で評価するさいのポイントは、名寄帳を預かったら、まず単価を出すことです。

それは固定資産税評価額は総額なので、高いか安いかの判断がしづらいから。そして、役所に行って評価の過程の聞き取りをすることがあげられます。

今まで倍率評価は固定資産税評価額に倍率をかければ終わり?と思っていた方は、ぜひこのセミナー動画・DVDをおすすめします!

↓ ↓ ↓

他にはない貴重なテーマ!市街化調整区域の土地評価【セミナー動画・DVD】

以上、固定資産税評価額の間違いに気づく方法!についてご説明しました。

ご参考になれば、何よりです。

これからも関連記事を読みたい方、セミナーに参加したい方、特典レポートを読みたい方は、メールアドレスをご登録ください(無料)。 全てはメルマガでご案内しています。その内容は次の通りです。

- 最新の記事や実務・事例の配信。

- セミナーやDVD・動画のご案内。

- 無料動画や特典レポートのご案内。

ご登録フォーム(▼名前とメールアドレス▼)